ある程度の貯蓄ができてくると投資について検討し始める人も少なくないかと思います。今回は投資について記事にまとめましたので役に立てば幸いです。

サイト管理人

サイト管理人投資とギャンブル(投機)は別物です。

本記事では

- 投資について

- 投資をする上で重要な事

以上の内容で順に解説していきます。

投資について

まず資産形成を行っていく手段としては2つあります。「貯蓄」と「投資」です。1つ目の「貯蓄」とはお金を蓄えることで、銀行の預金などがこれに当たります。2つ目の「投資」とは利益を見込んでお金を出すことで、株式や債券などの購入がこの「投資」に当たります。

主に日常生活資金等のすぐに必要となる可能性があったり元本が減ってしまっては困るものは自由に引き出すことのできる「貯蓄」の形で、保有するべきです。

しかしある程度将来的に使う時期が決まっていて中長期的に資産を増やしておきたいのであれば「投資」という形で長期保有(15年以上)することが資産形成においてとても重要です。

※勿論貯蓄に対してリスクが高い&流動性が下がる為余裕資金の範囲でなければなりません。

投資で収益を得る方法

投資で得られる収益には2種類あります。「キャピタルゲイン」と「インカムゲイン」です。

①キャピタルゲイン

保有していた資産の購入額と売却額の差益を指します。※例えば100円で購入して120円で売れば20円の儲けとなります。

②インカムゲイン

保有する資産から得られる配当金や利息、家賃などの継続的に受け取れる収益を指します。

投資の種類

そもそも「投資」と聞いて何を想像するでしょうか。投資にはいろいろな種類があります。

- 株式投資

- 債券投資

- 不動産投資

- コモディティ投資

- 外貨投資

大別すると以上の5つにカテゴライズできます。一つずつ簡単に特徴を記載していきます。

①株式投資

株式とは株式会社が資金を出資してもらった人に対して発行する証券のことで、その企業が出資金で経済活動をすることで利益が出た場合に出資者は保有割合に応じて配当金を受け取ることができます。また企業価値が上昇し株価が上がると売却した時に利益が得られます。

②債券投資

債券とは国や企業などの発行体が、投資家から資金を借り入れるために発行する証券のことで、定められた満期となる償還日には額面金額が投資家に払い戻されます。投資家は発行体に対してお金を貸す代わりに利子が得られるイメージとなります。

③不動産投資

不動産は物件を購入して第三者に貸し出すことで、家賃収入を利益として得る投資方法となります。また購入時より価値があがれば売却することでも利益を得ることができます。

④コモディティ投資

コモディティ(Commodity)とは、一般に、“商品”のことを指す言葉で「貴金属」や「穀物」、「エネルギー」、「暗号資産」などを購入し売却益を狙う投資方法となります。

⑤外貨投資

外貨投資は為替の変動を利用して売買(FXトレード)することで差益を狙ったり、金利の高い外貨を保有することで利息を得ることができます。

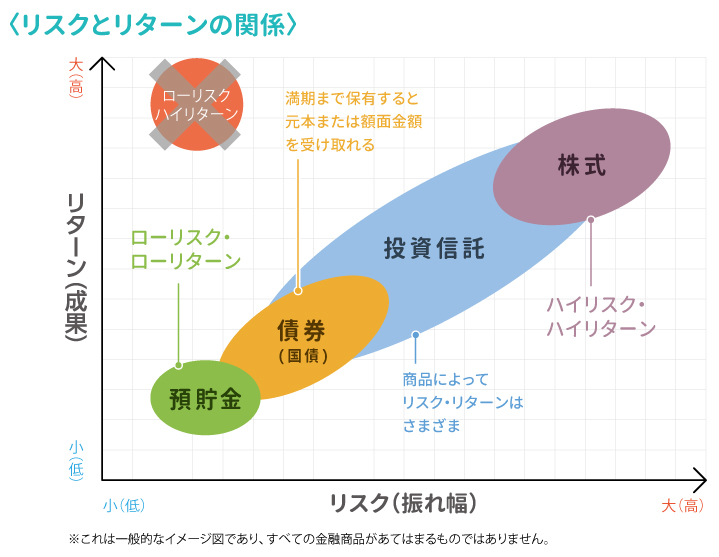

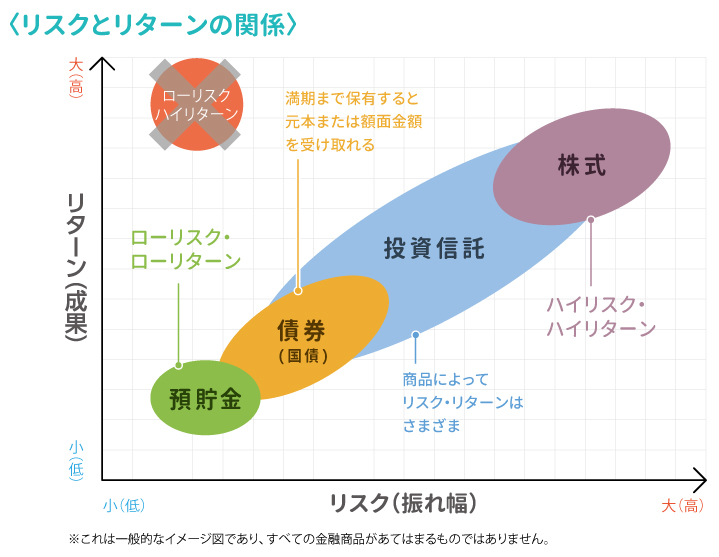

リスクとリターンの関係

どの投資にも必ず「リスク」があります。ただし「リスク」とはいわゆる「危険」や「損失」のことではなく資産運用の世界では「リターンの変動幅」のことを指します。

また「リスク」と「リターン」は 大方比例しており、リスクを低く抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まる傾向があります。

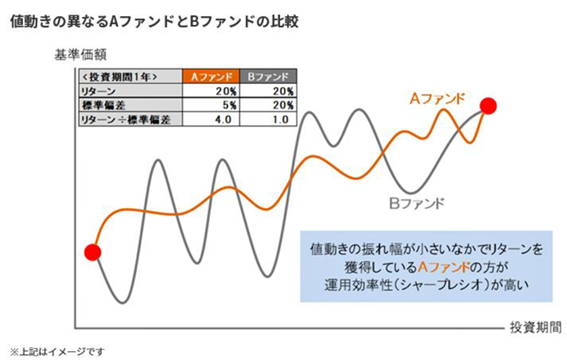

シャープ・レシオとは

長期投資においてはリスクを抑えつつリターンを大きくすることが重要となってきます。その指標となるのが「シャープ・レシオ」です。シャープ・レシオとは、ノーベル経済学賞を受賞したウィリアム・シャープが考案した、価額変動幅、リスクを考慮したパフォーマンス評価方法の代表的なものです。

投資先を検討する上でシャープ・レシオを高くすることがすなわち投資の最適解に近づく事だと言っても過言ではありません。

分散投資の重要性

リスクを抑えるためには「分散」して投資することが有効です。分散する対象は主に3つあります。

①資産の分散

異なる値動き(相関が低い)をする複数の資産を組み合わせることでリスクを軽減

②地域の分散

複数の地域や通貨を組み合わせることで国やその通貨の固有リスクを軽減

③時間の分散

投資のタイミングを複数回に分けることで価格の変動リスクを軽減

※ドルコスト平均法が有効

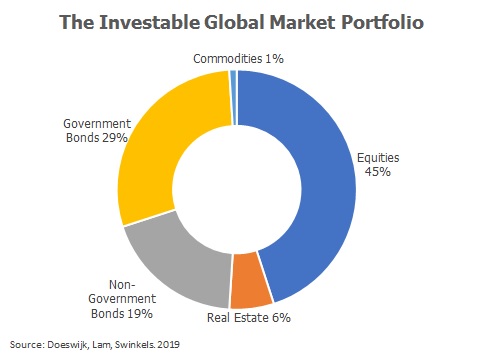

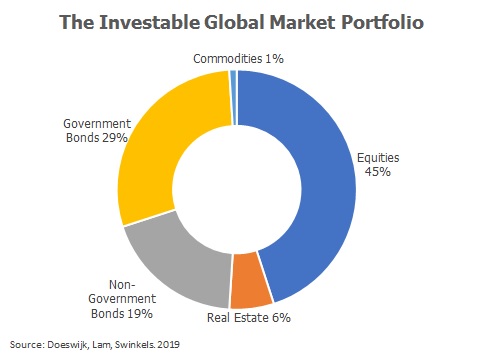

最適なポートフォリオとは

金融資産における分散投資の組み合わせをポートフォリオといいます。資産分散や地域分散を駆使してシャープ・レシオを可能な限り大きくすることを目指します。実は最適なポートフォリオは「資産運用の安全性を高めるための一般理論形成」によってノーベル経済学賞を受賞したハリー・マーコウィッツが「現代ポートフォリオ理論」で提唱しています。結論としては「市場ポートフォリオ」に従った割合で資産を保有することが最適解とされています。従って以下のグラフによると2019年時点での最適解は株式45%、債券48%、不動産6%、コモディティ1%となります。

①Equities:株式 ②Bonds:債券 ③Real Estate:不動産 ④Commodities:コモディティ

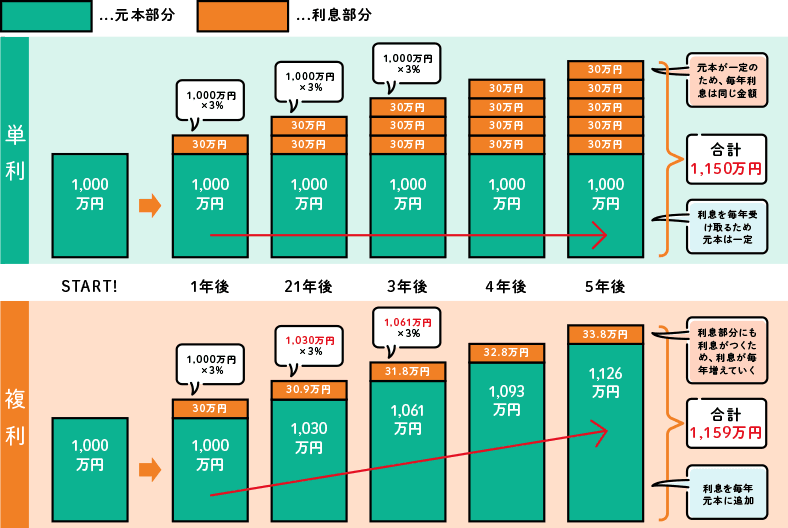

複利について

投資は長期的に行っていくことで、投資資金を運用して得られた利益が更に運用されて増えていく「複利」の効果があります。長期で運用すればするほど「複利」の効果が発揮できます。また長期で運用することで投資による価格変動リスクを抑え安定した収益を期待することができます。

※アインシュタインも「複利は人類による最大の発明だ」と述べています。

投資をする上で重要なこと3つ

投資をする上で重要なことは以下3つです。

- 窓口に行かないこと

- 非課税制度を活用する

- 長期・積立・分散

窓口に行かないこと

「よし!投資についていろいろ分かってきたし、銀行に行こう!」と思ったあなた。ちょっと待ってください。銀行や証券会社の窓口で対応している人はボランティアではなく給料をもらって働いている人です。その給料は顧客から得た手数料の利益から出ています。最近ではネット証券が普及して圧倒的に手数料が安い商品が選べますので証券会社はネット証券の中から選ぶようにしましょう。

また利害関係のある人から紹介される投資商品は多くの場合信託報酬がやたら高いぼったくり商品だったりします。それが分からない状態で投資を始めることは詐欺にあう可能性もありとても危険な状態です。少なくとも手数料や年利の相場はある程度把握できるくらいの相場観は必要です。

売買手数料無料で信託報酬は0.3%以下が目安です。年利は5-7%を大きく上回っていたら怪しいと思いましょう。

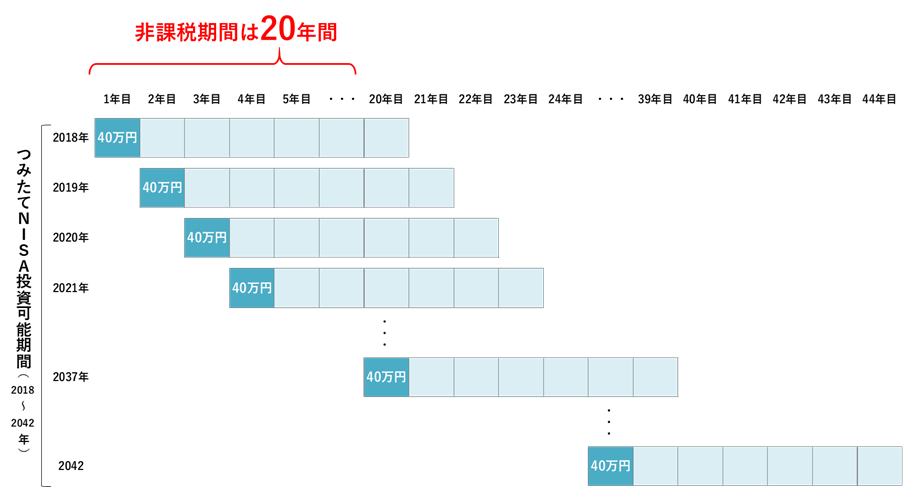

非課税制度を活用する

通常株式の運用益の20.315%は課税されてしまいますが日本にはNISAやiDeco等の素晴らしい制度があり一定額を一定期間非課税で運用できます。その中でも私は長期の資産形成を目指すなら「つみたてNISA」をお勧めします。年間40万円を2042年まで投資することができ、購入した投資信託は20年間運用益が非課税となります。また、「つみたてNISA」は金融庁が長期資産形成に向いている商品をすでに厳選していますのでよほどの悪質ファンドは含まれていません。とはいえ私からすると大半がおすすめできないファンドですが。。。

長期・積立・分散

「長期・積立・分散」もはやこれは暗記してしまいましょう。

①長期

長期投資において最も重要な事は投資をやめないことです。そのためには価格変動に耐えうる「投資メンタル」が必要になります。「投資メンタル」を育てるには月100円でもいいので少額投資から始めましょう。

②積立

ドルコスト平均法による積立投資は長期的に時間分散の効果があるだけでなく、「暴落時は安く買っている」という行為がメンタルを支える事にもつながっていきます。

③分散

すでに記事の中で分散の重要性も述べましたが2度出てくるほど重要です。「卵は一つのカゴに盛るな」これを肝に銘じておきましょう。

まとめ

今回は投資について記事をまとめてみました。長期の資産形成をしていくうえで銀行預金以外の資産を持つことはリスク分散にもなります。自分のリスク許容度とも相談しながら少しずつ投資メンタルを育てていきましょう。

コメント